よくわかる!! アルインコ(5933)

~ 日本証券新聞 企業分析シリーズ Volume 1 ~

<<< 小林社長に聞く30の質問 >>>

【会社名】アルインコ(5933・東証プライム)

【実施日】2022/06/21

【スピーカー】代表取締役社長 小林 宣夫 氏

▶本テキストは2022/6/21(火)に実施したアルインコ小林宣夫代表取締役社長へのインタビューの内容を書き起こしたものです。

▶小林社長には、多くの投資家が抱く「30の質問」にお答えいただきました。

▶インタビューの 動画 はこちらからご覧いただけます。

Q1 会社の「成り立ち」を教えてください

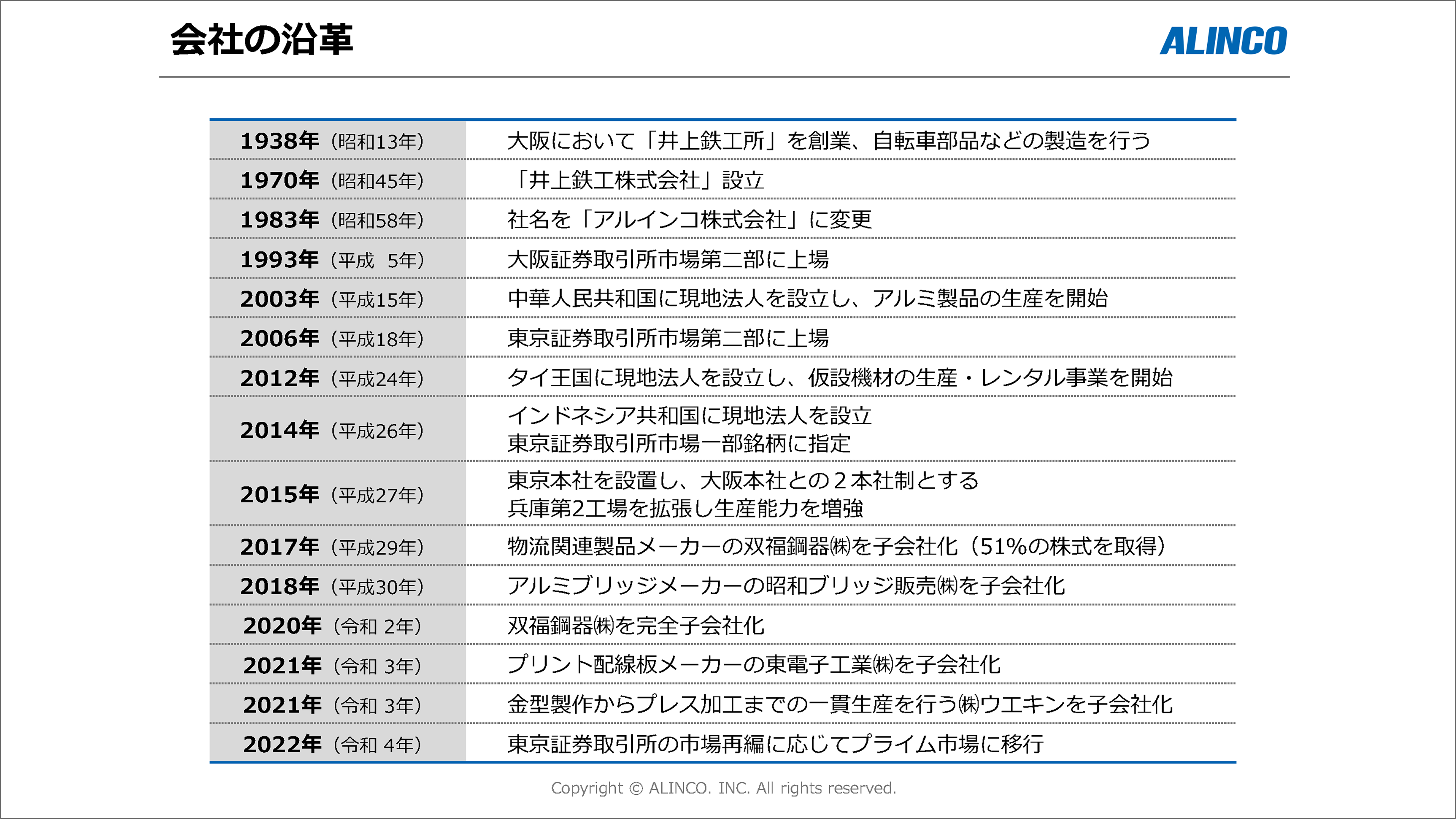

1938年に創業した井上鉄工所、これが当社の始まりです。

自転車用の部品からスタートしまして、1964年頃から建設用の足場の製造に着手しました。1970年に井上鉄工株式会社という法人を設立、1983年にアルインコ株式会社に社名を変更して、現在に至ります。

1970年は大阪万博が開催された年。当社が足場に着手した1960年代は、ちょうど大阪で建設ラッシュが始まる頃に当たります。

Q2 「社名の由来」を教えてください

投資家からよくお受けするご質問です。当社はもともと鉄工所から始まりましたので、素材として鉄を扱っていました。しかし、時代とともに鉄からアルミに変化、アルミ製のはしごなども製品として発売するようになっていました。

このように、これからはアルミの時代が来るだろうということで、アルミの元素記号のALを採用。それから井上鉄工所、創業家である井上家の頭文字をとってIN、コーポレーションのCO、というようなかたちで社名変更が決まりました。

そもそも「社名変更」をなぜしたのか、というところですが、実は1983年から89年頃まで「アルインコテレビショッピング」という通販番組をやっていて、この関係で社名を変更したという経緯があります。

Q3 「事業内容」を教えてください

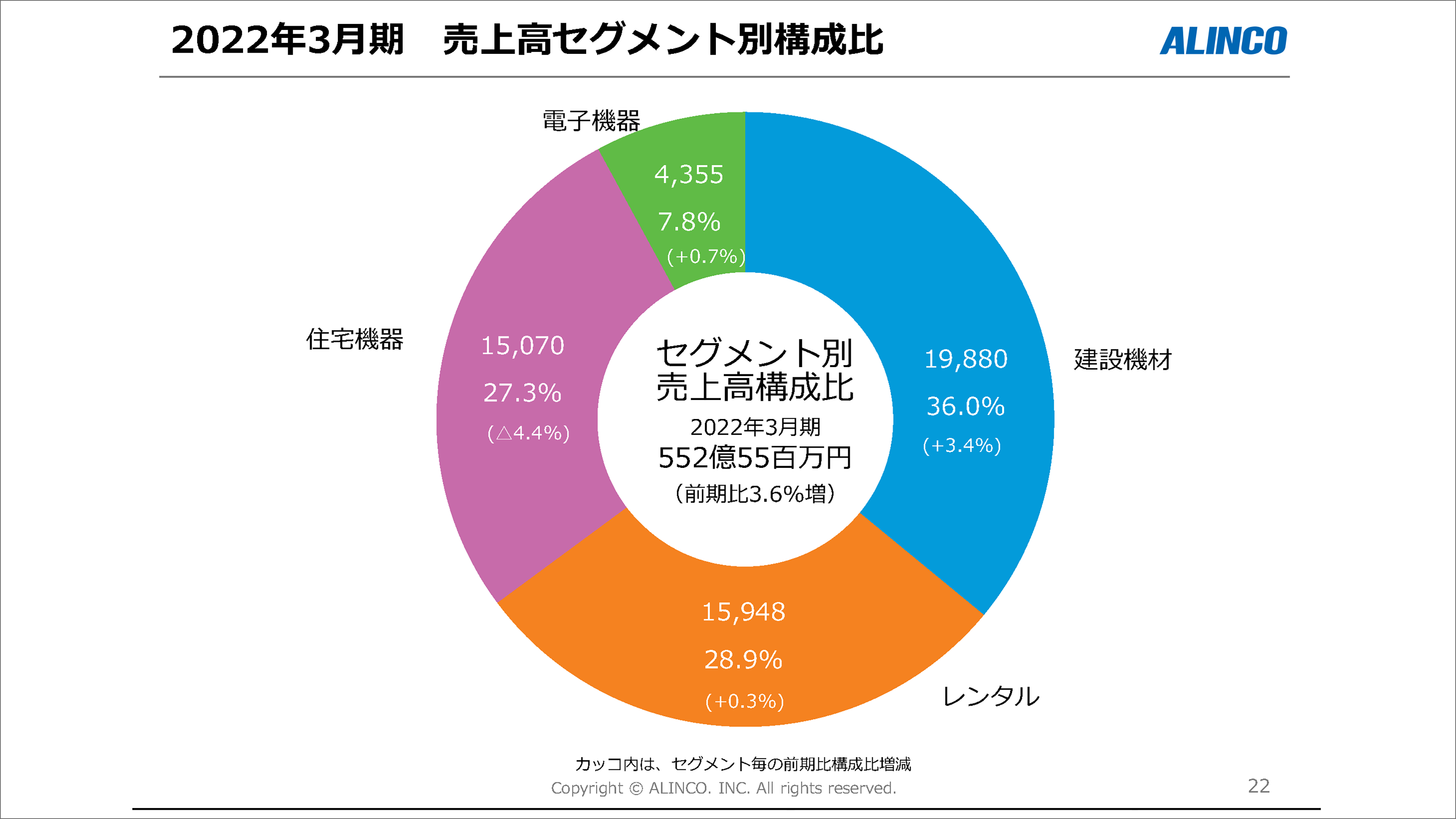

当社の事業セグメントは大きく分けて「4つ」あります。

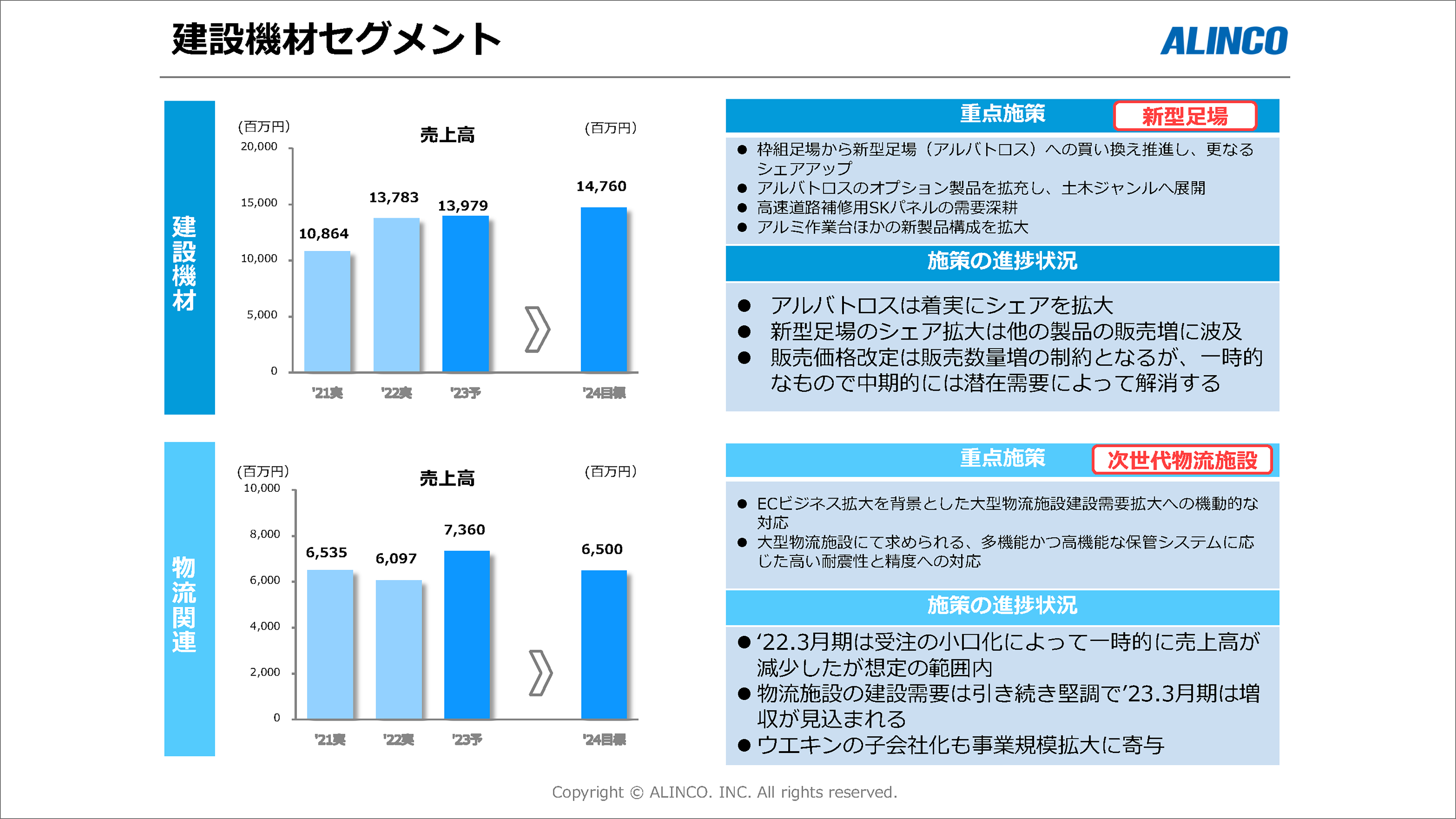

まず、建設用の足場の製造部門である①建設機材関連事業。最近では物流関係にも進出して、この分野も建設機材関連事業に含まれています。

当社が製造した建設用の足場をレンタルする形で②レンタル関連事業も営んでいます。

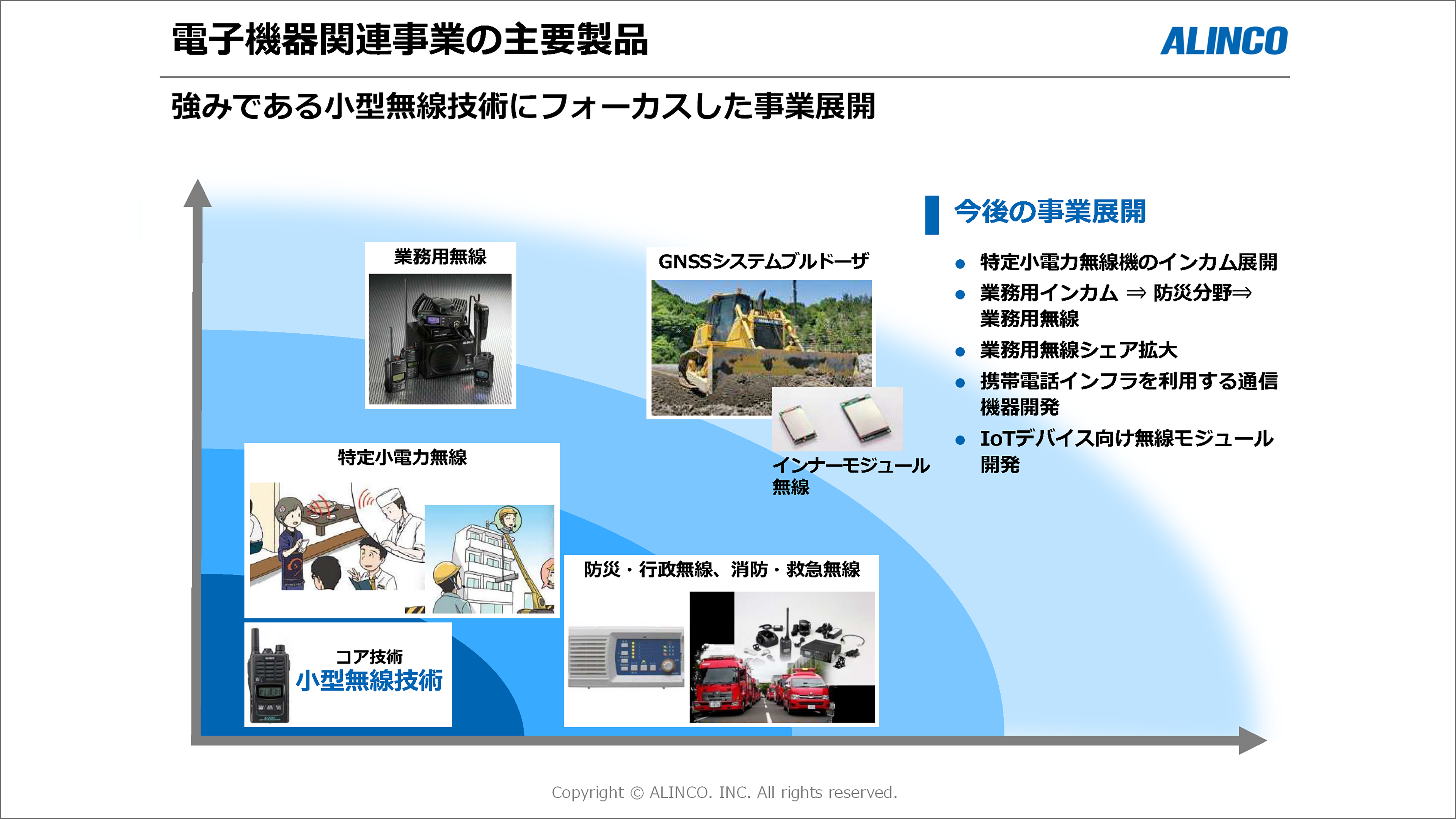

それから、アルミ製のはしご、脚立、フィットネス製品、こういったものを扱う③住宅機器関連事業と、無線機を製造販売している④電子機器関連事業 ――の4事業で成り立っています。

当社のコア事業と言われるのが、①建設用の足場の販売と②レンタル、この2事業で総売上高の約65%を占めています。

Q4 足場の「販売」だけでなく「レンタル」も行うのはなぜ?

当社の建設用足場の大口の販売先はレンタル事業会社が中心ですが、我々が製造している建設用の足場すべてを “一度に” ご購入いただくわけではありません。数回に分けて購入、あるいは長期間に渡って買い替えを含めた需要が発生しますので、これを補完する形で、当社が自社の製品をご用意させていただくというところで始まった事業がレンタル事業です。

Q5 足場の会社が無線機まで?「電子機器事業」は異色に見えるのだが?

2代目の社長がアマチュア無線を趣味にしておりまして、大学の専攻がそういった分野というところで始めた事業です。当時は非常にアマチュア無線がブームになっていました。

当社ではアマチュア無線機器だけでなく、俗に言うトランシーバーであったりインカムであったり、消防無線や地域の防災無線も手掛けています。無線機そのものだけではなく「モジュール」、内部に使う部品にも進出をしていまして、こちらは今後の成長が期待できる事業のひとつだととらえています。

Q6 「多角化経営」実践、その目的は?

ひとつの事業だけですと季節的な要因も受けやすいでしょうし、業界にはそれぞれ波があります。このでこぼこをできるだけ小さくしたいということで、いろいろな事業を手掛けてきたという経緯があります。

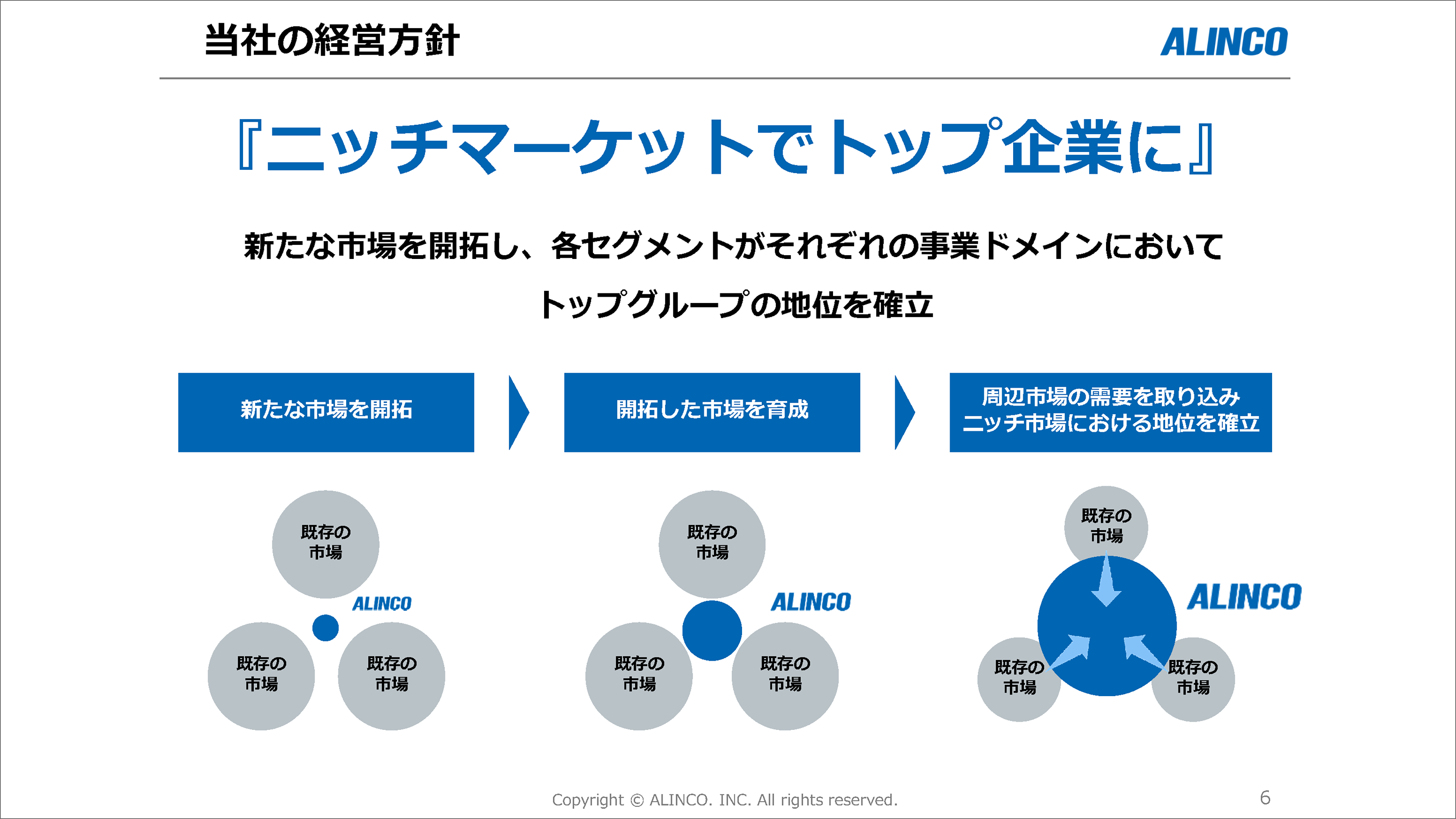

そして当社は「ニッチマーケットでトップ企業に」ということを経営方針に掲げています。小さな市場であってもトップ企業を目指そう、逆に言うならば、トップ企業を目指して事業をしましょうという考え方です。

Q7 コア事業「足場」の市場環境を教えてほしい

ビルやマンション、個人の住宅など2メートル以上の建物を建てる際には条例上、必ず足場が必要です。建設という分野では必要な機材だという位置付けになります。

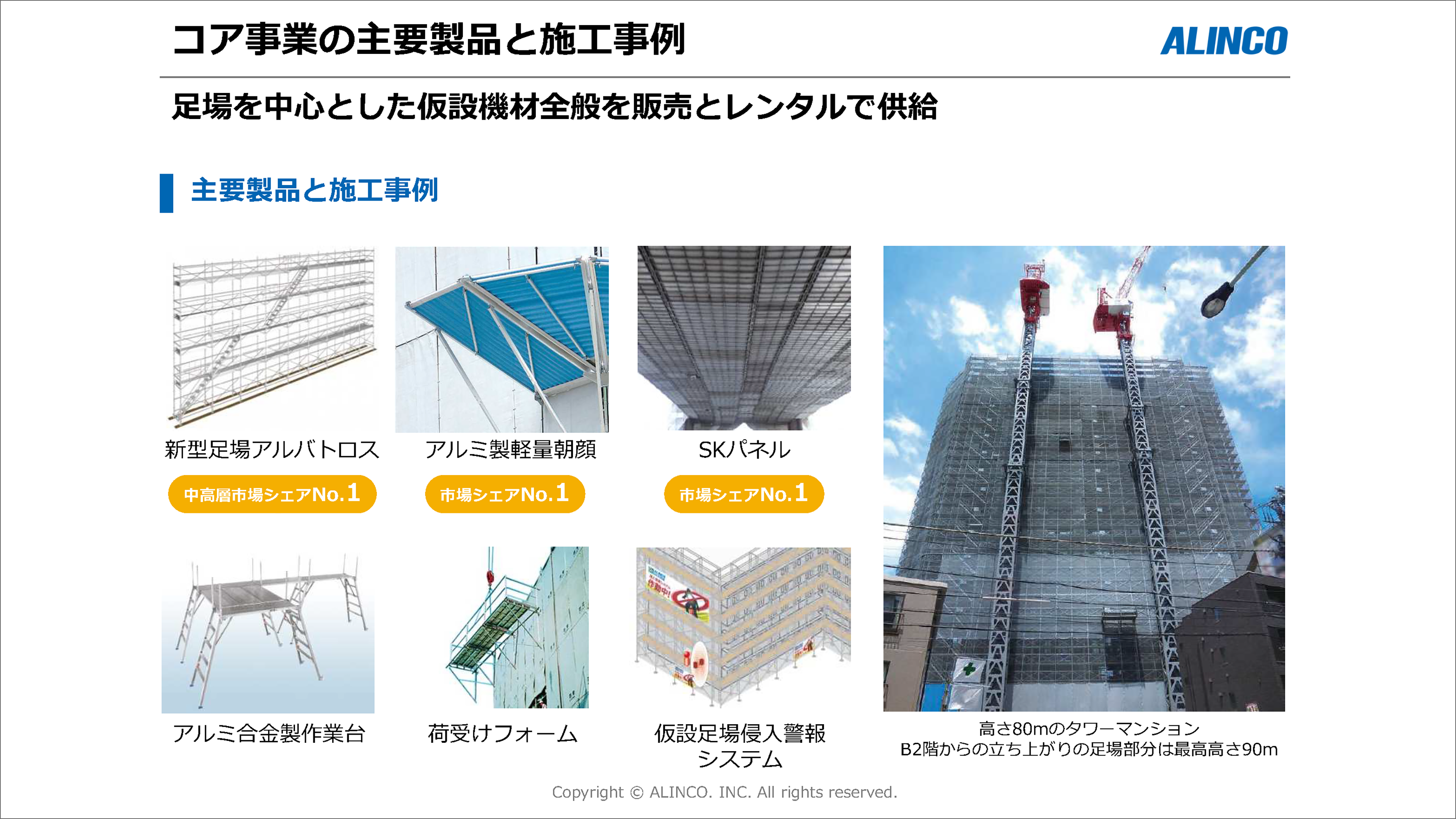

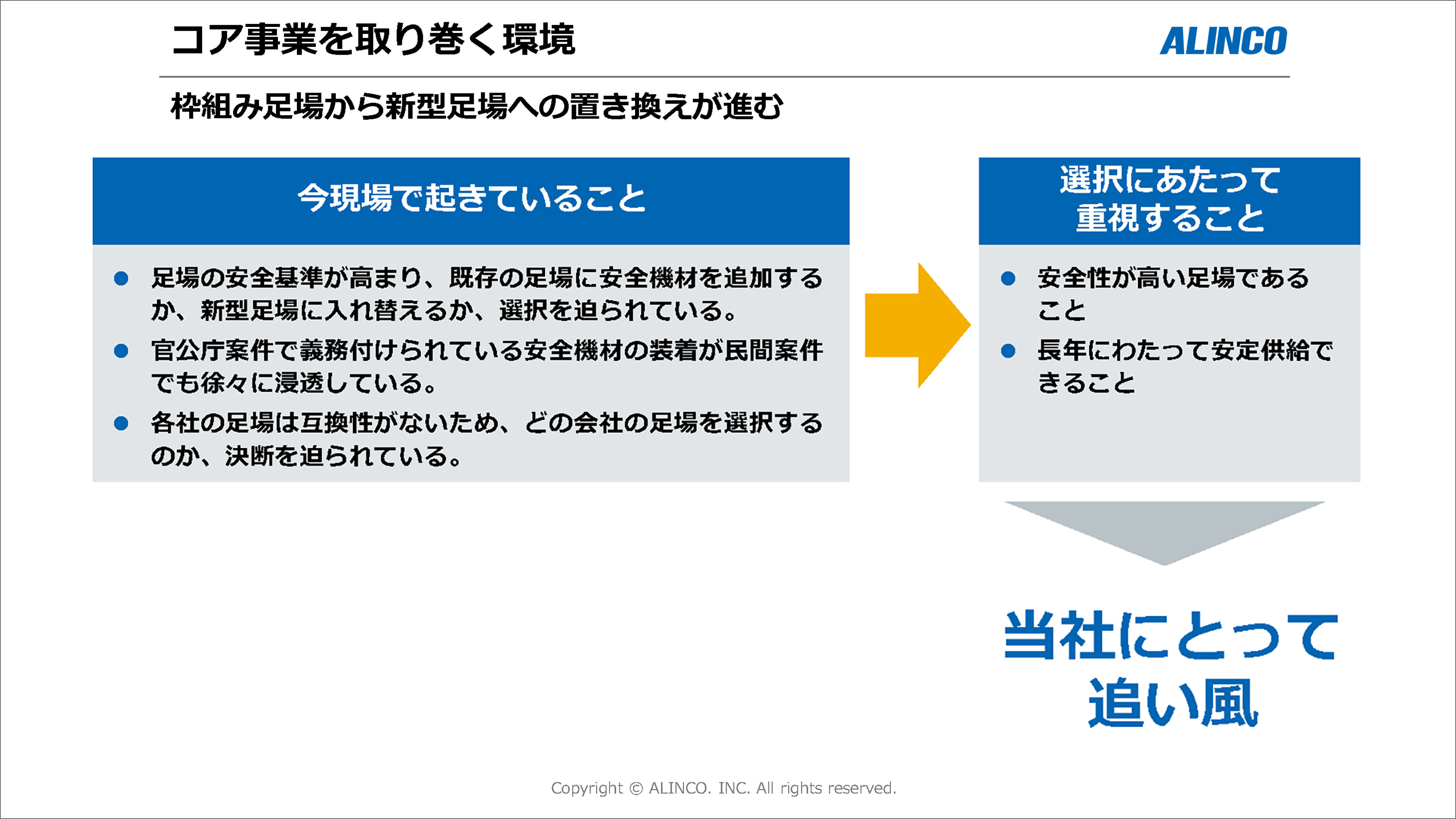

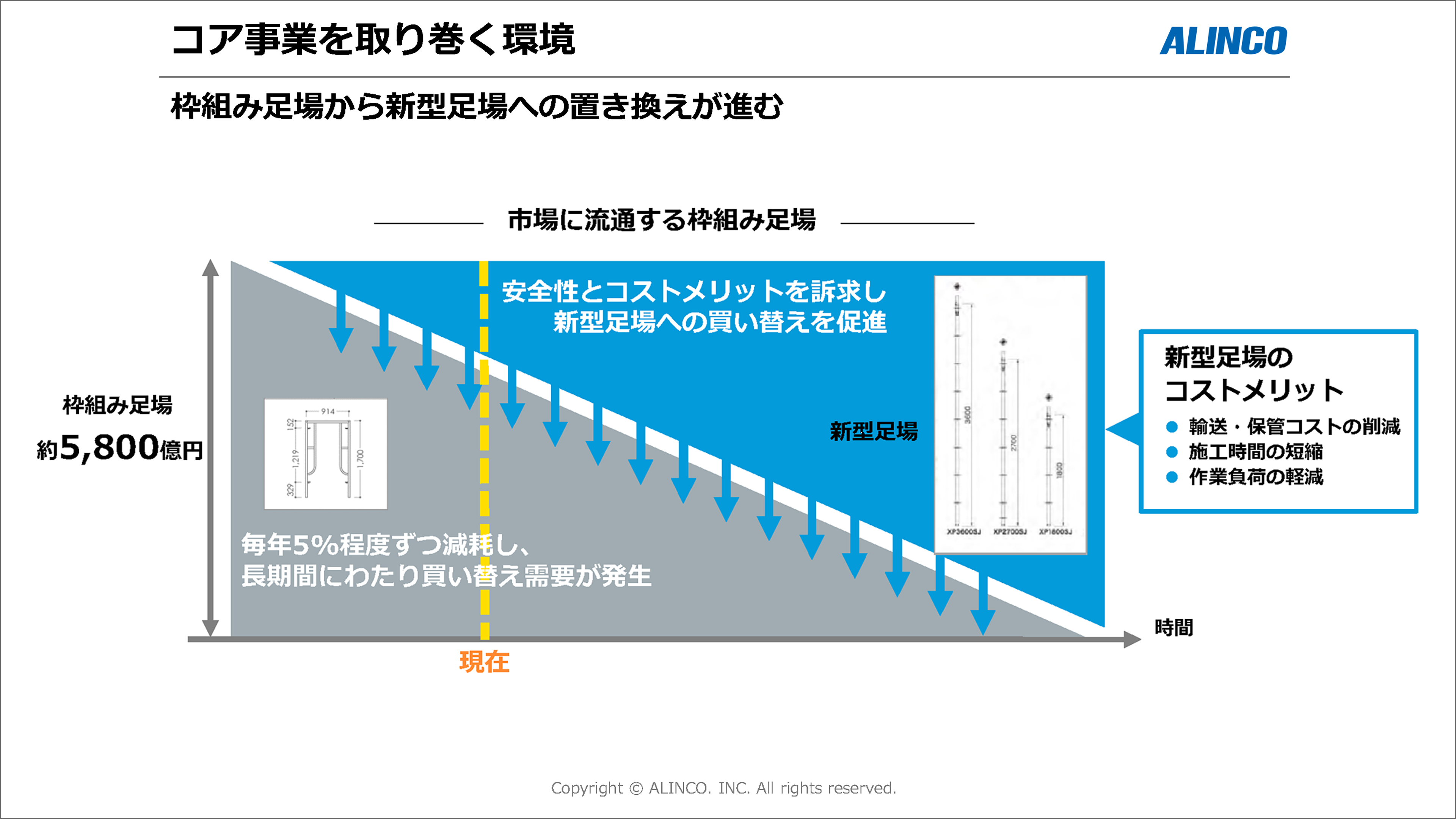

そして戦後の日本経済を支えてきたのが枠組足場、従来型の足場ですが、今これが時代の流れとともに「新型足場」あるいは「次世代足場」と言われている足場に変わりつつあります。

Q8 「新型足場」なぜニーズが高まっているのか?

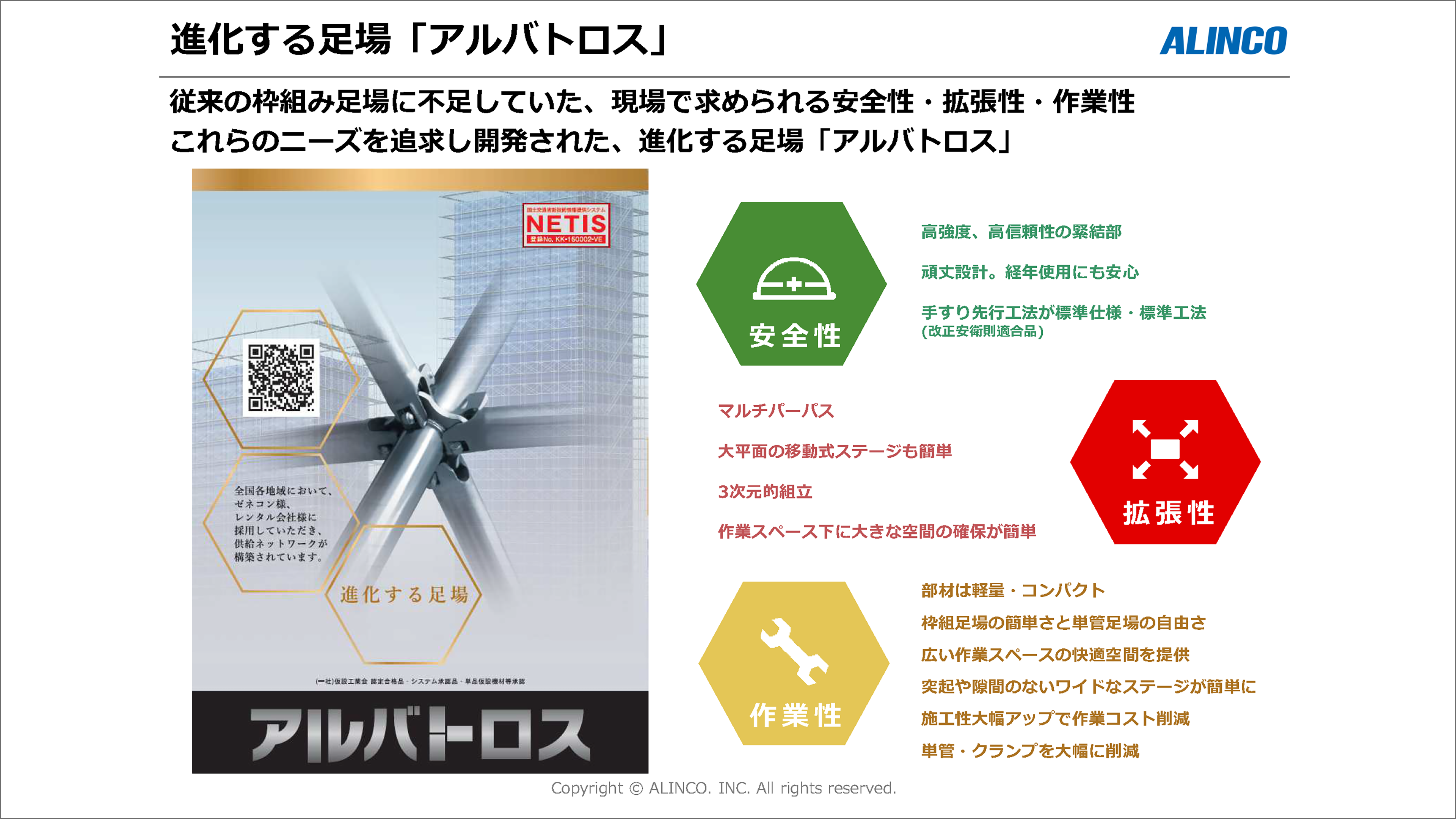

当社では「アルバトロス」という製品を重点的に戦略商品として販売強化しています。

そもそも、なぜ変化が起こっているのか。

事故を防止するための安全機材がどんどんと高度化され、これに伴う付加機材を追加しなくてはならないという、従来の枠組足場については宿命としてそういった対応が必要になってきています。

一方の新型足場については最初からセットされているので、追加せずとも基準を満たすことができるのです。加えて昨今の高齢化や運送コストの上昇、労務費の上昇等々を受けて、より効率性の高い足場を求めるというような時代背景もあります。

Q9 「新型足場」ライバルはいるのか?

当社が新型足場「アルバトロス」を発売したのは2011年頃、ほぼ10年前くらいですが、これは独占市場ではありません。ライバルメーカーが同じような機能を持った足場を発売をしております。ニーズの高まりを受けて各社が製品の開発を行い、シェア争いが行われている、今はそのまっただ中にある、とご理解ください。

Q10 「新型足場」シェア獲得に向けた戦略は?

もちろん価格もありますが、機能、そして供給能力も重要です。供給能力とは、一度に作る製造能力もありますし、安定して対応できる企業かどうか、というところまでを、発注側は総合的に判断しているものと考えます。

一度決めると、今年はA社から買いましょう、来年はB社から買いましょう、という買い方は、まずしません。A社と決めれば同一機材を長期間にわたって使い続ける。建設用の足場は20年ほど持つものもたくさんあります。

Q11 ならば「旧型足場」減衰で業績に悪影響が起こる?

今は旧型と新型が「並行して」あるのではなく、旧型がどんどん新型足場に入れ替わっていっている、こういうふうに考えいただいて結構だと思います。

現時点では市場にある旧型足場の2割から3割程度が置き換わったところだろうとみています。将来的に、旧型がすべて新型に置き換わるのか、ある程度の比率で両立していくのか、予測は立たないですけれども、いずれにしても、安全性や利便性を考えると徐々に旧型から新型へのシフトが進んでいくと考えております。

Q12 人口減で建設市場の成長は見込めない?どう考えていたら良いのか

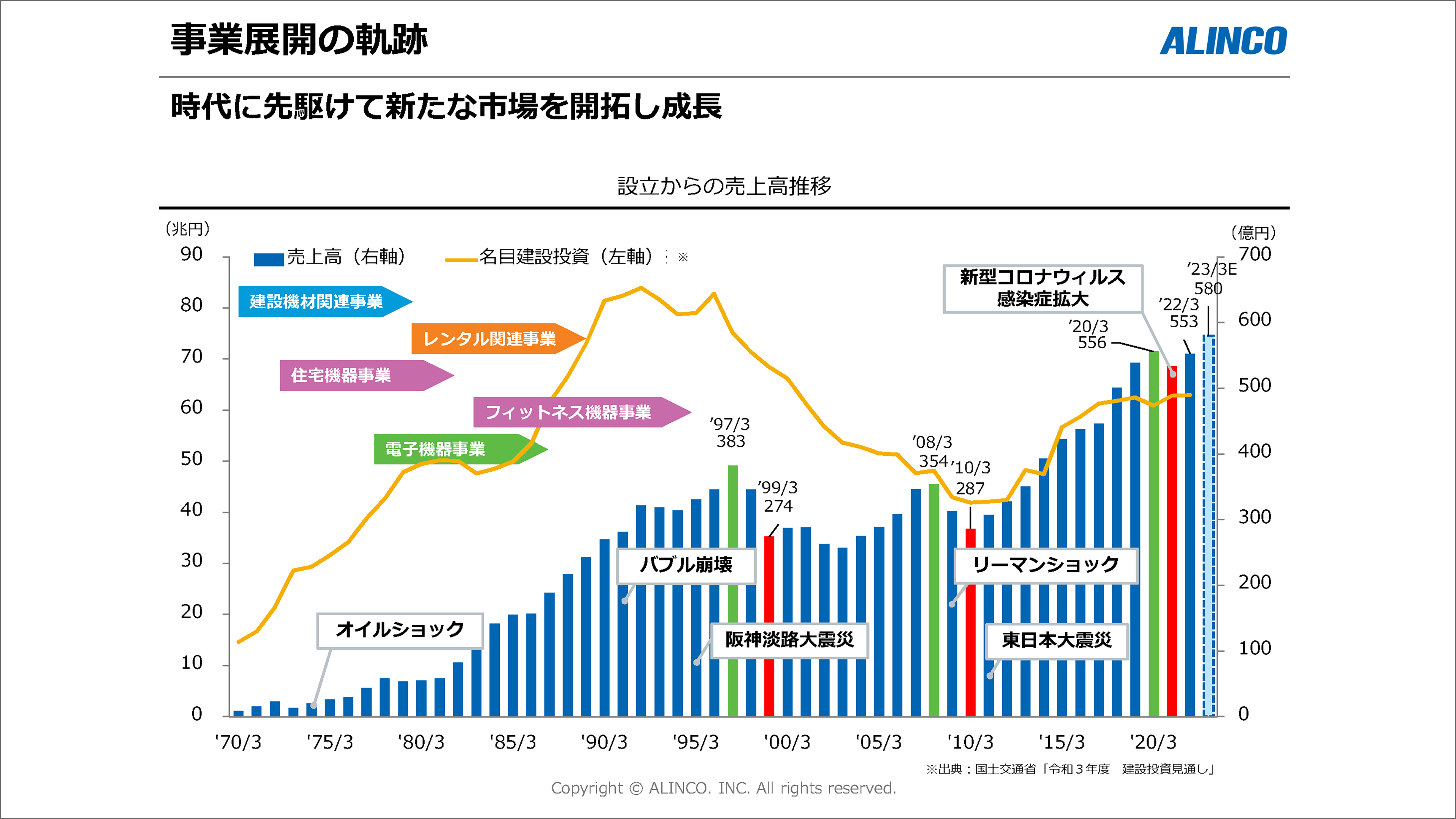

日本の全体の建設投資額というのはピークで1992年に84兆円ありました。これが右肩下がりに減少していき、2010年、これがここ最近のボトムですが42兆円まで減少しました。

ただし、その後は上昇傾向を示して、東京オリンピックあるいは首都圏での再開発、老朽化したインフラの建て変え需要などで、近年は60兆を超える水準で推移をしています。人口は減少していますが、これとはリンクしない形で、建設市場は動いているとご理解いただいて結構です。

Q13 原材料高の影響はどうか?

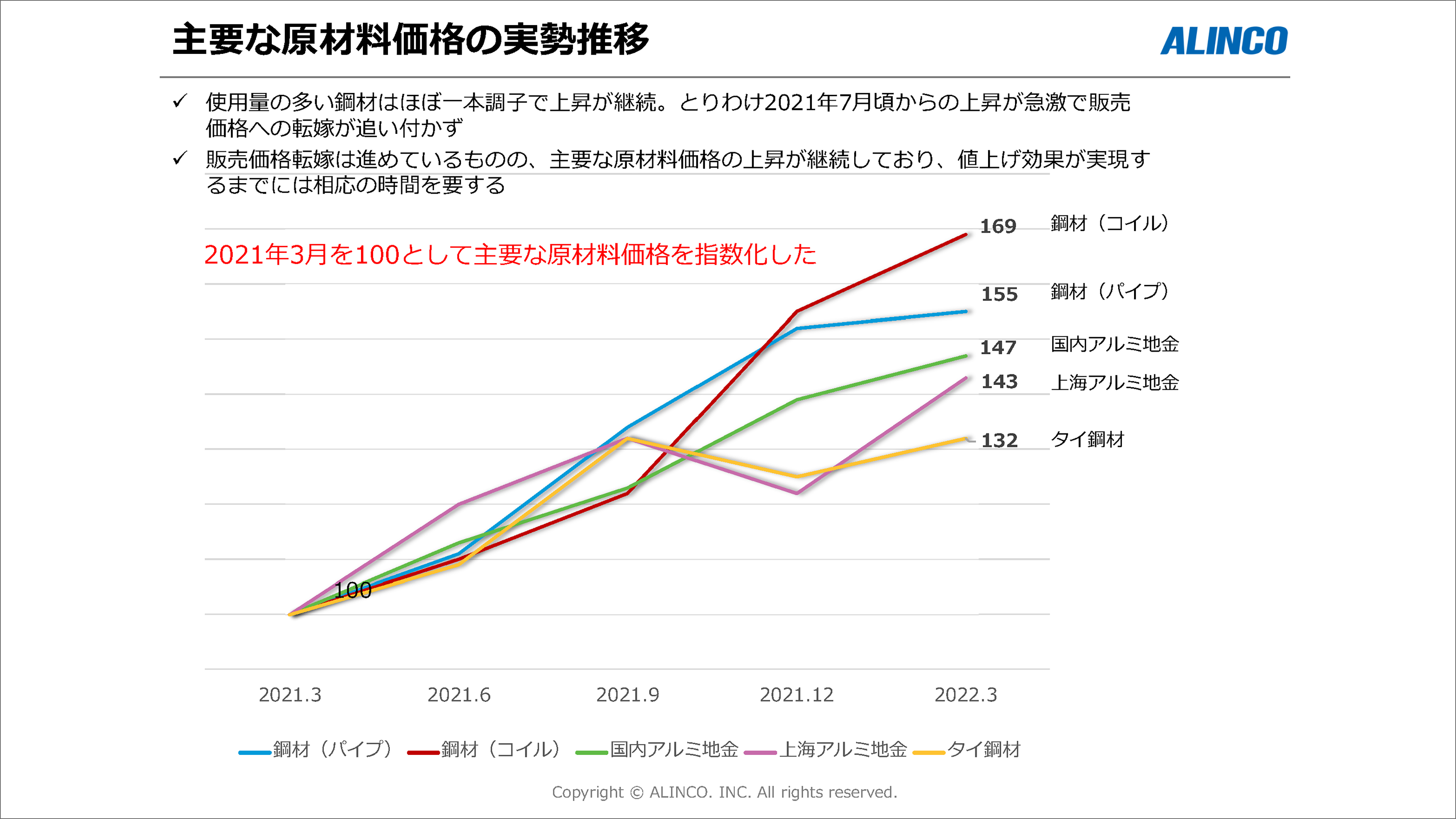

昨年1年間で我々が扱った鋼材の価格は約1.6倍に、アルミも約1.4倍になりました。これは企業努力だけで吸収できる水準ではありませんので、現状は価格の改定、要は値上げを進めているところです。

Q14 業績に季節性はあるか?

先ほどご説明しましたが、当社は季節的な要因であったり、いち業種の大きな景気の流れであったりを打ち消すために、多角化による事業展開を展開しています。ですから、そう大きな季節的な要因はないものの、ただ、ここ数年の傾向を見ると第2四半期、それから第3四半期に利益が大きく出るといったところはありますが、上期、下期でみると業績は安定して計上できる体制にはなっています。

Q15 コア事業を伸ばすために必要なことは何か?

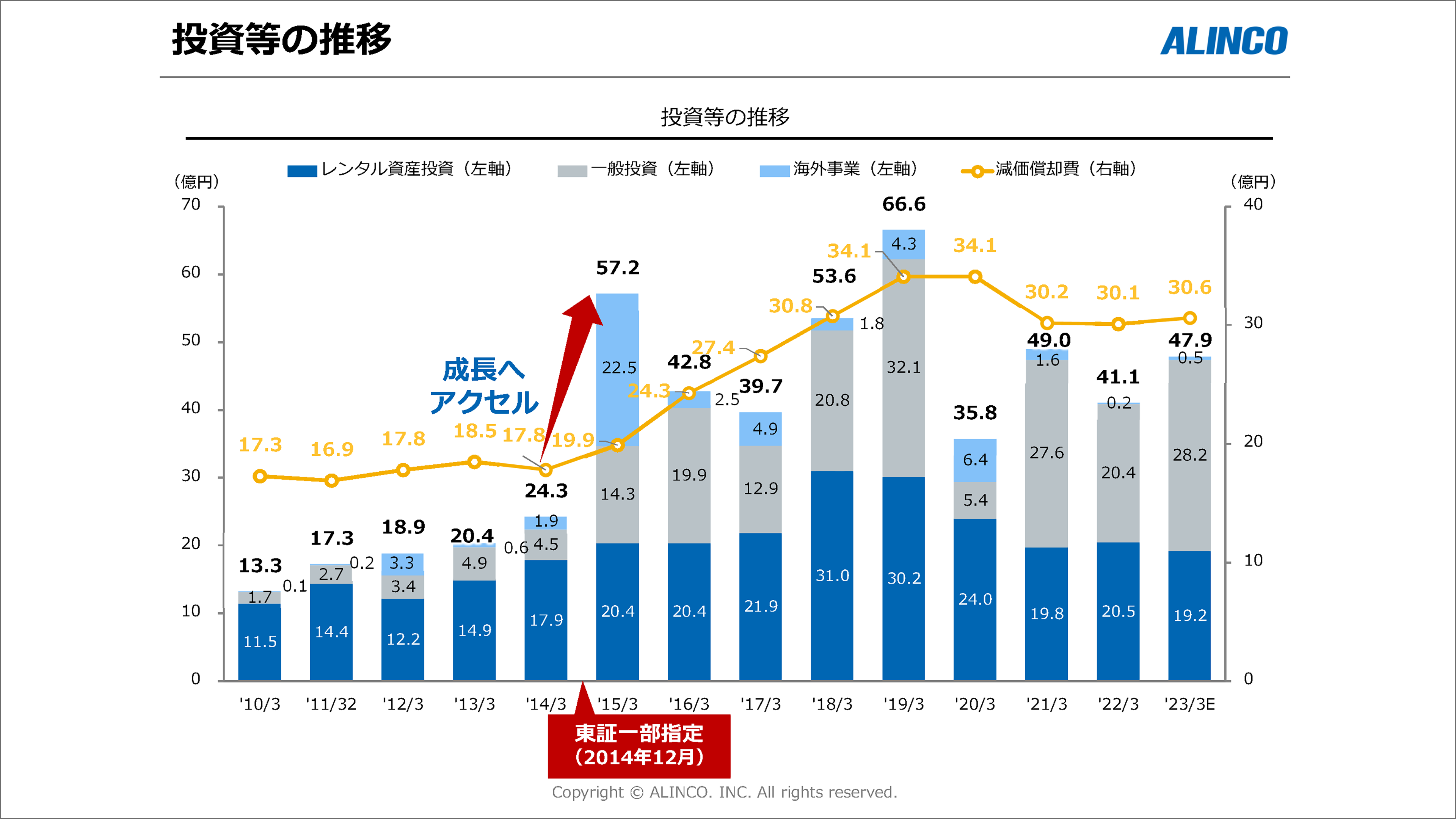

新型足場の販売が旧型からの置き換え需要によって高まっていく中で、当社を選んでいただくためには「相応の生産能力を維持」しなければなりません。当社は先行して国内の主力工場の生産力を拡充し、加えて海外についても中国・蘇州、タイ・バンコクに工場を作り、国内工場を補完する形で生産力の増強を図ってきました。

現在はお客様の需要に十分に対応できていますが、まだまだニーズはあるかと思いますので、引き続き投資を行っていく必要はあるだろうと考えています。

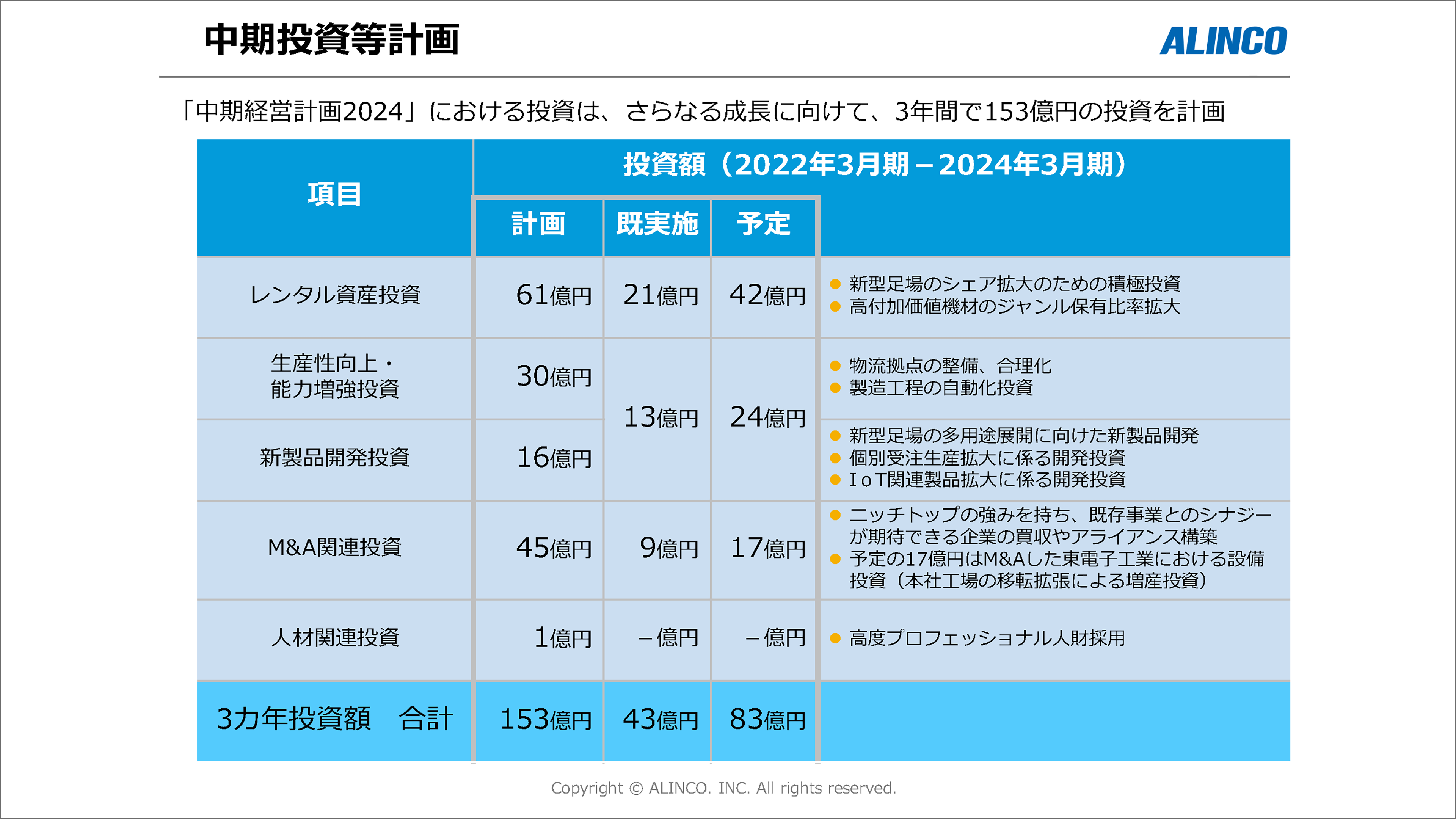

Q16 生産能力増強やレンタル資産拡充など「投資」は継続するのか?

当社では販売とレンタルが連携しながらシェアを高めていくという戦略をとっていますので、レンタル資産でお客様のニーズに対応できるだけの機材を持つ、あるいは生産能力増強のための機械化といった領域への投資は、今後も相応の水準が必要になるだろうと考えています。

Q17 物流など「足場以外の事業」はどうか?

物流部門についてはECビジネスの進展などにより需要が増えるだろうという見込みの中で、以前からこの事業に参入をしたいと考えていました。ただ、当社は残念ながら物流には接点がありませんでしたので、M&Aでもって会社を買収したいというような形で、いろいろな情報を集めていたところ、双福鋼器という物流の倉庫のラックを作っているメーカーを買収することで、物流の事業に参入することができました。

買収を検討した頃と比べても近年は物流倉庫の建設ラッシュが続くなど、当社の業績は順調に推移をしているというのが現状です。

Q18 「物流事業」の見通しを教えてください

双福鋼器は2017年に51%の株式を所有、20年に完全子会社化しましたが、業績については非常に好調に推移しています。双福鋼器もメーカーですから「生産設備」、今後はそういったところでの協業も期待できると考えています。

Q19 しかし数値計画は伸びるように見えないのだが…

扱っている素材がこちらも鋼材がベースですので、素材価格高騰により、利益率については厳しい局面にあります。また、最近は大型倉庫が増えているため、受注時期や納品時期によって数字の出方が(想定していた時期から)少し前後する可能性があるものの、相対的には安定的に、右肩上がりの基調をたどっていることは間違いないというふうに認識しています。

Q20 物流事業の売上高は「横ばい」が続いている?

買収を検討した際には売上高は30億台でしたが、40億円台、50億円台になり、今後は70億円台も狙えるというふうに想定しております。

Q21 「住宅機器関連」「電子機器関連」の状況を教えてほしい

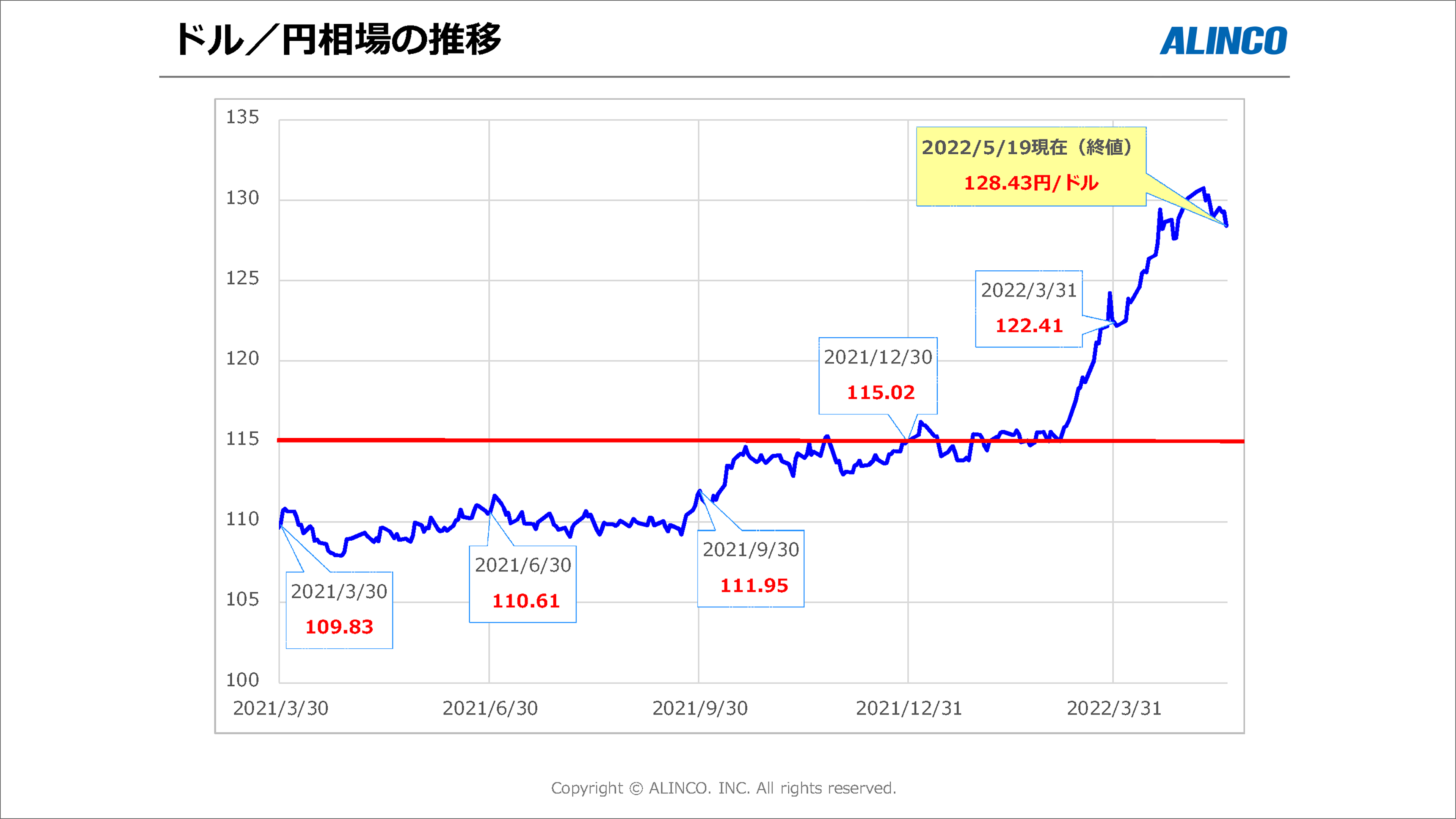

「住宅機器関連事業」は主にアルミ製のはしご脚立関係を扱っている部門と、それからフィットネス機器を扱っている部門があります。昨今はアルミ価格の上昇、加えて、ほとんどの製品を海外からドル建てで輸入しているため、為替の円安によってコストが非常に上昇しています。価格改定をこの事業分野についても進めていますが、なかなか追いつかず、先行する形でコストの上昇が続いています。

ただ、価格改定が終了すれば、相応の利益率が見込める事業部門であるというふうに認識していますし、ここ最近はM&Aで住宅機器関連事業の「取扱商品の幅」を広げてきましたので、それが本体の営業部門とのシナジーによって全体的な底上げができるのではないかと考えている事業部門になります。

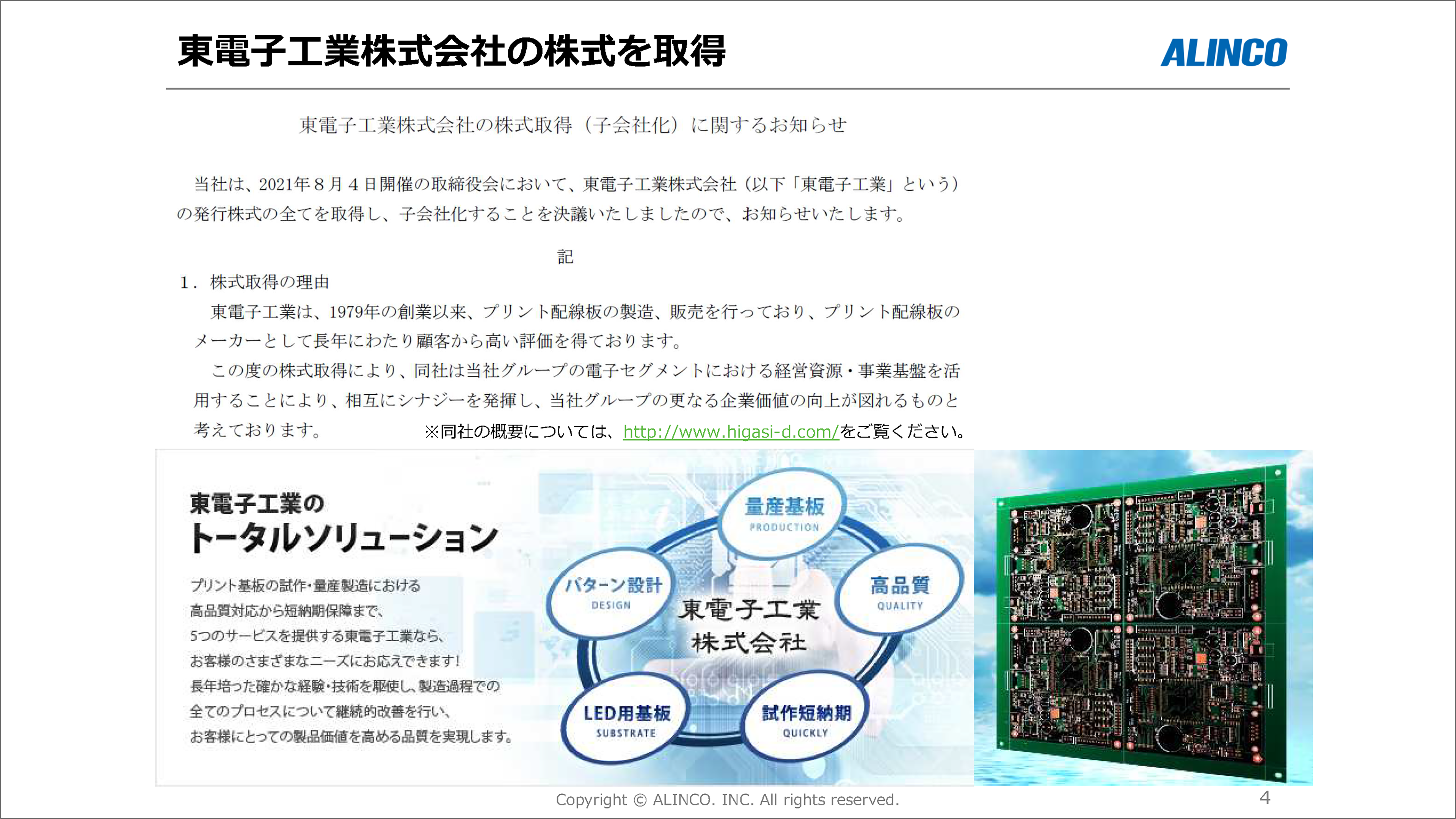

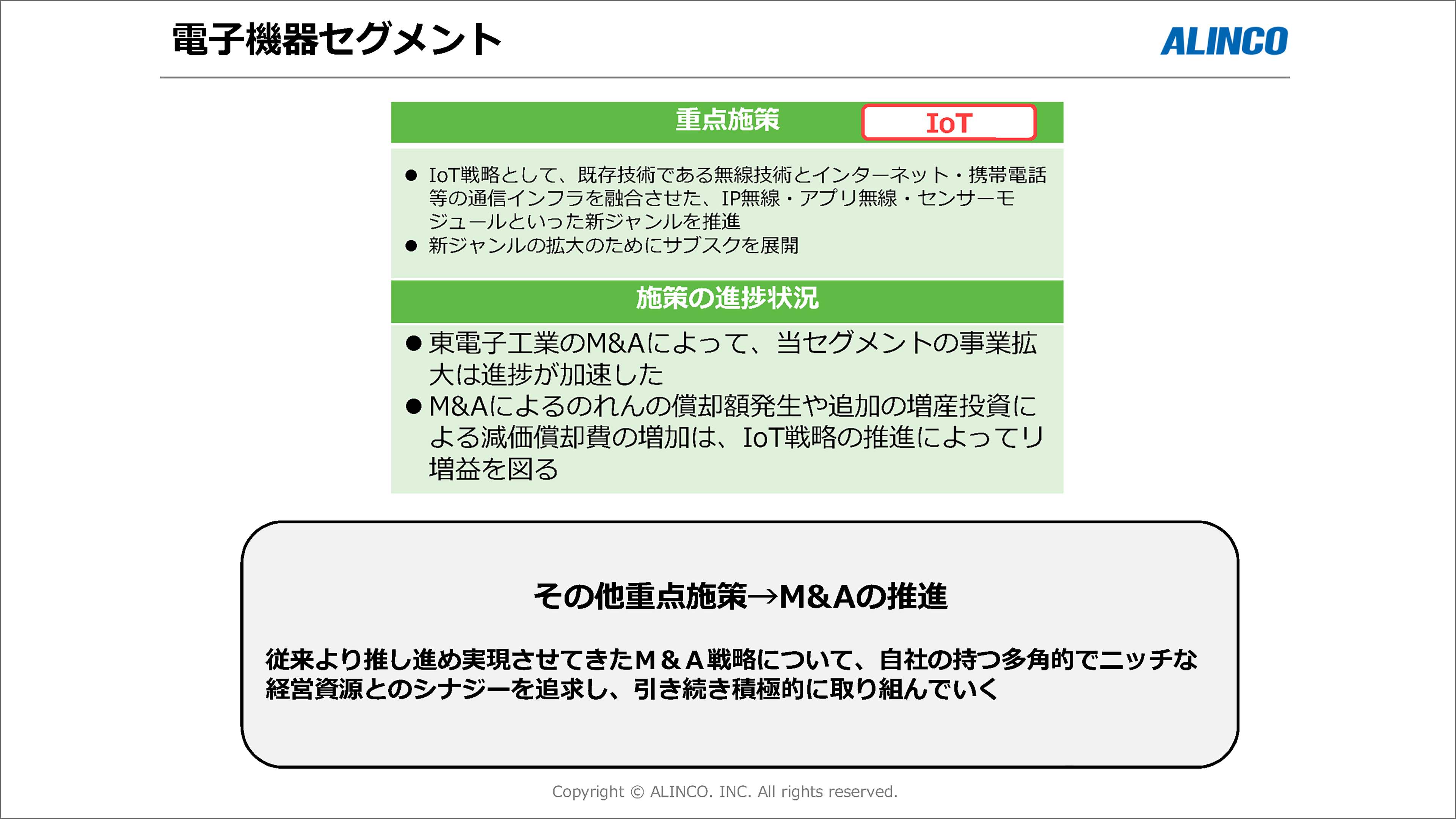

もうひとつ、「電子機器関連事業」は無線機から発生した技術ですが、アルインコ富山という子会社でEMS(精密機器の製造受託)の部門を持っています。

昨年には東電子工業というプリント配線板の会社を買収いたしましたので、この部門とのシナジーが大きく発揮できるのではないかというふうに考えているところです。

Q22 コア以外の2事業について今後の見通しは?

今後の成長が期待できる一番大きな部門については、電子機器セグメントだという認識を持っています。このセグメントは一番、当社の中では売上規模が小さいものの、昨今のIOTであったりと電子化の流れの中で、いろいろな対応が可能ではないかというふうに考えているところです。買収した会社とのシナジーを高めることで売上高をアップさせていきます。

Q23 住宅機器関連は前期(22年3月期)に売上・利益を大きく落としている

「住宅機器関連事業」については先ほどご説明したように素材価格の高騰と、為替の円安、年間で約9,000万ドルくらいの輸入量がありますので1円動けばかなりの利益が動くというところがあり、ここ最近は円安傾向が続いているので、当社のこの部門については非常に逆風が吹いている、というのが現状です。これについてはコストを価格改定でもって吸収をするという体制で今、臨んでいるところです。

Q24 成長戦略として掲げる「M&Aの方針」を聞きたい

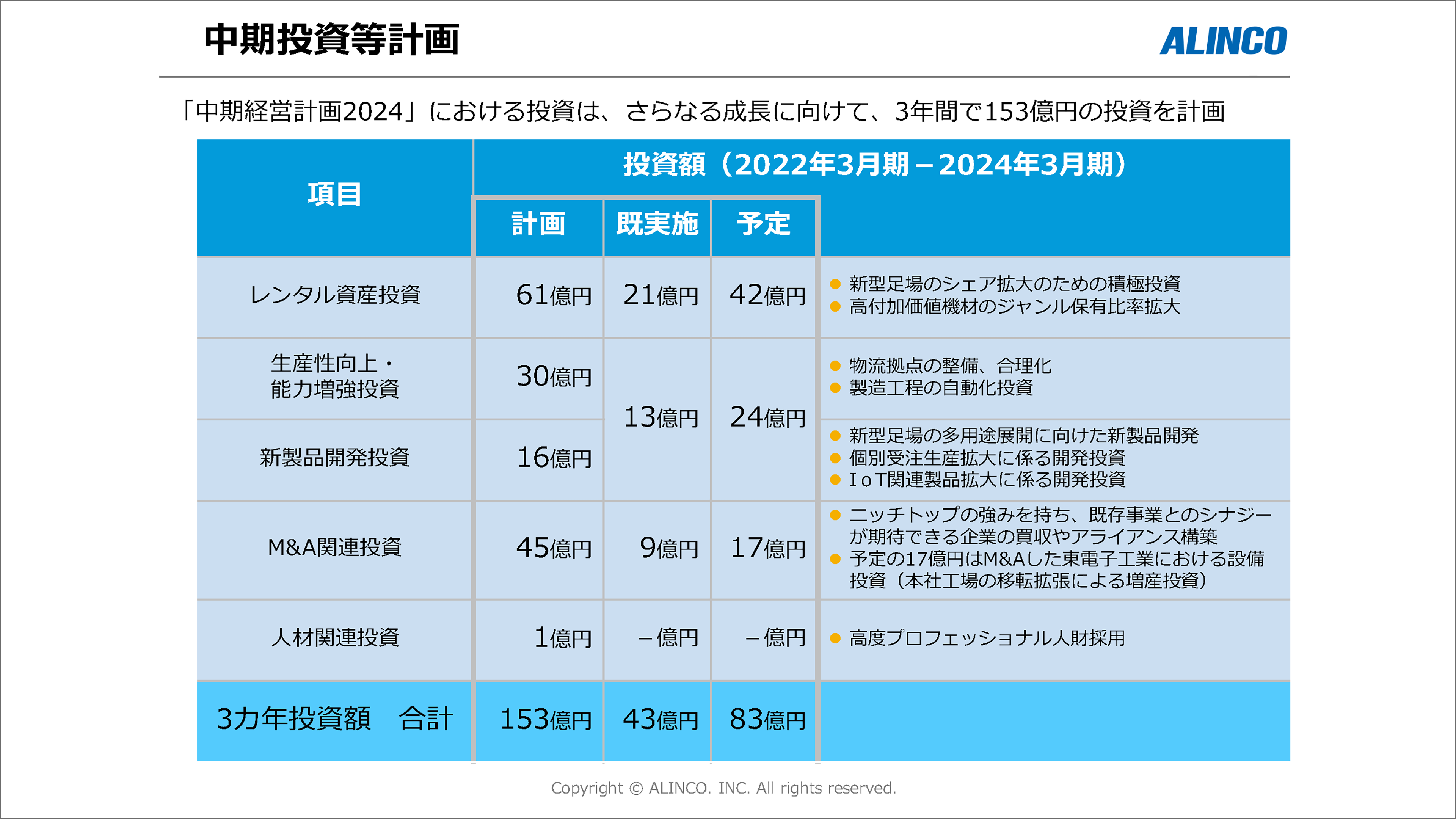

中期経営計画の最終年度となる2024年の3月期、それまでの3年間でM&Aへの投資は45億円を予定しています。1年目が終わって2年目に入った現時点では9億円、今期に買収した会社に投資する17億円を含めると約26億円。残り19億円については引き続きM&Aにふさわしい企業の情報を集めています。当社にとってシナジーが期待でき、グループの業績発展に寄与する企業であれば、この資金を使って積極的に対応していきます。

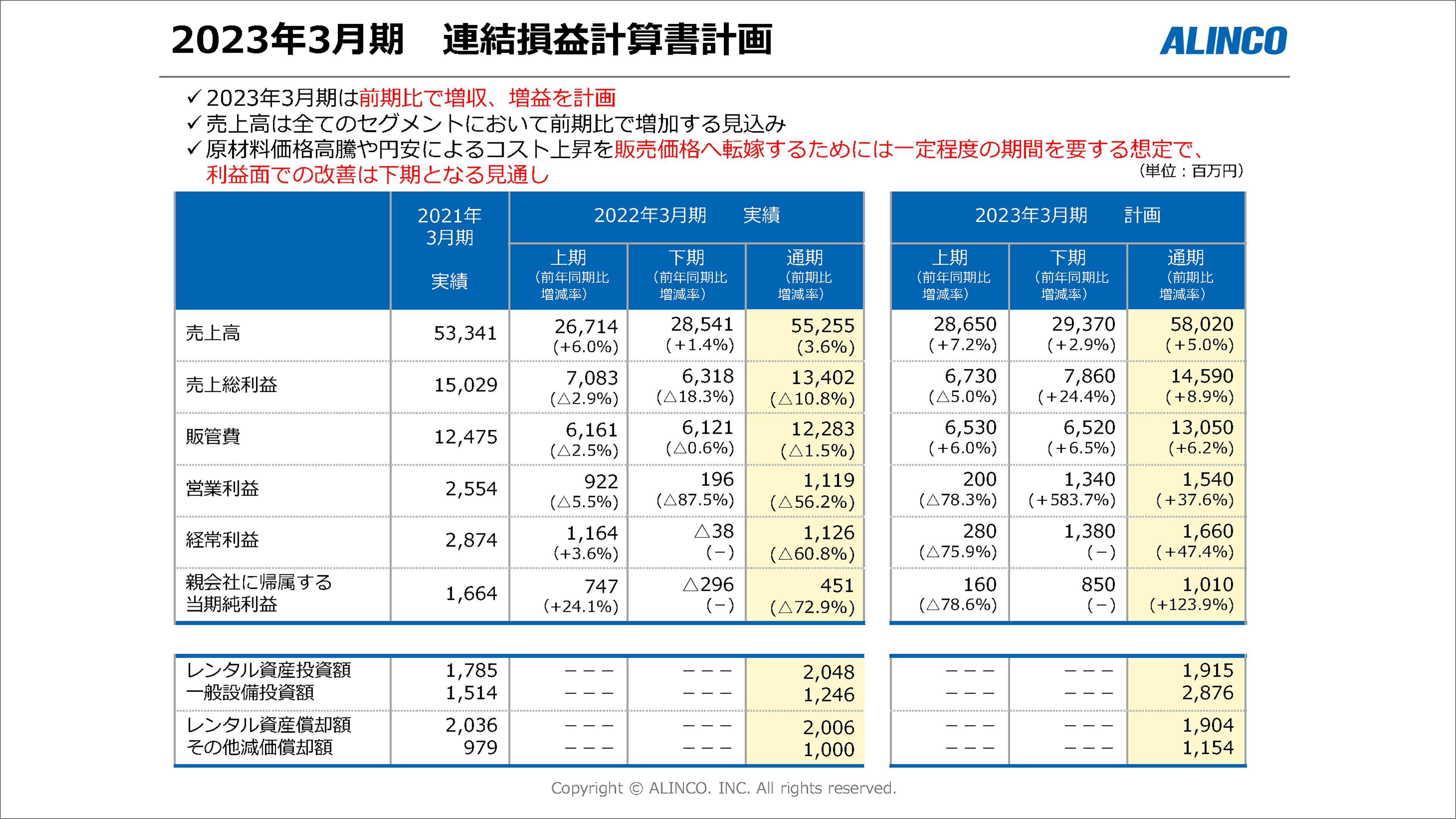

Q25 今期業績について。前期は大幅減益だったが…

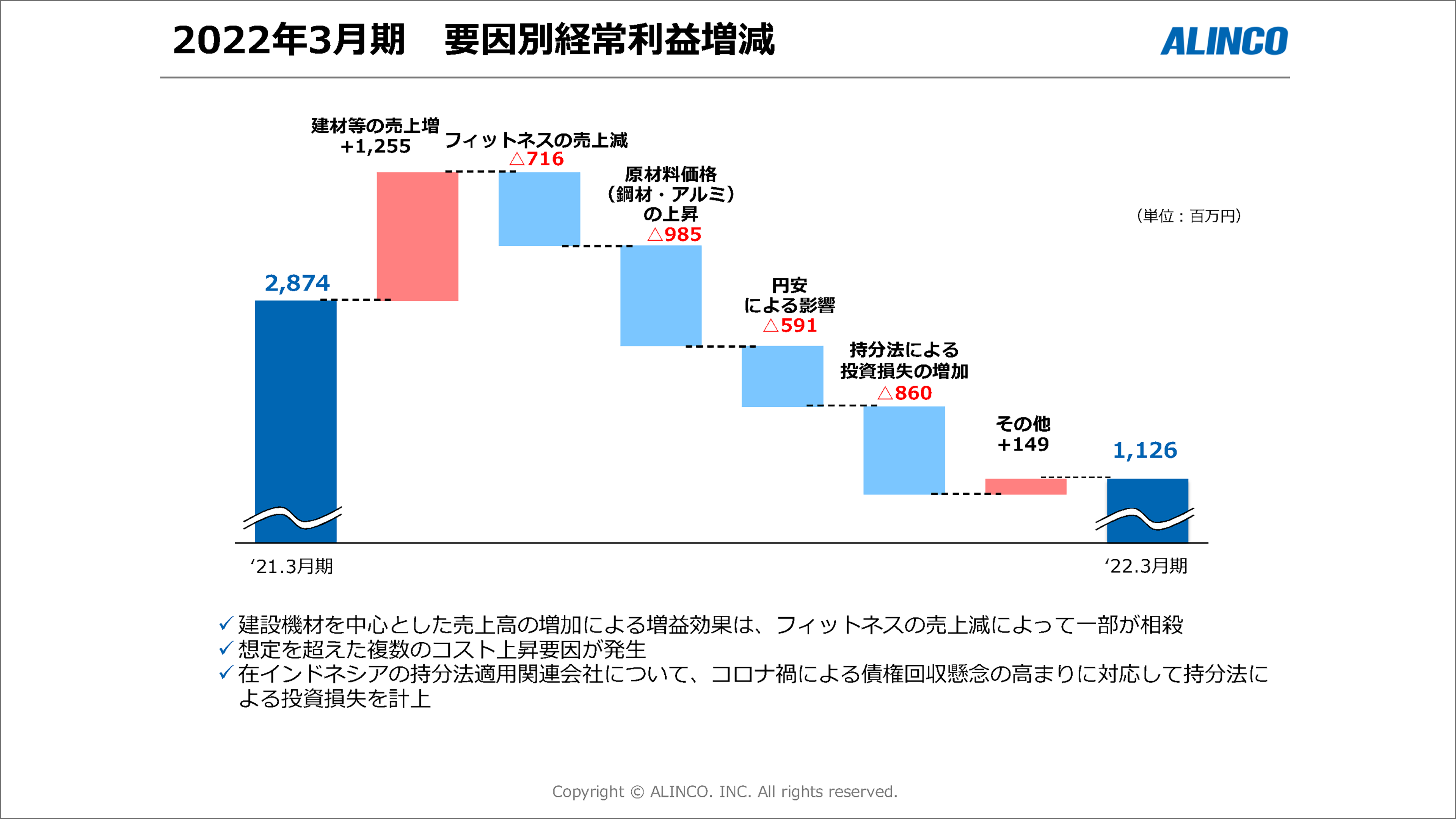

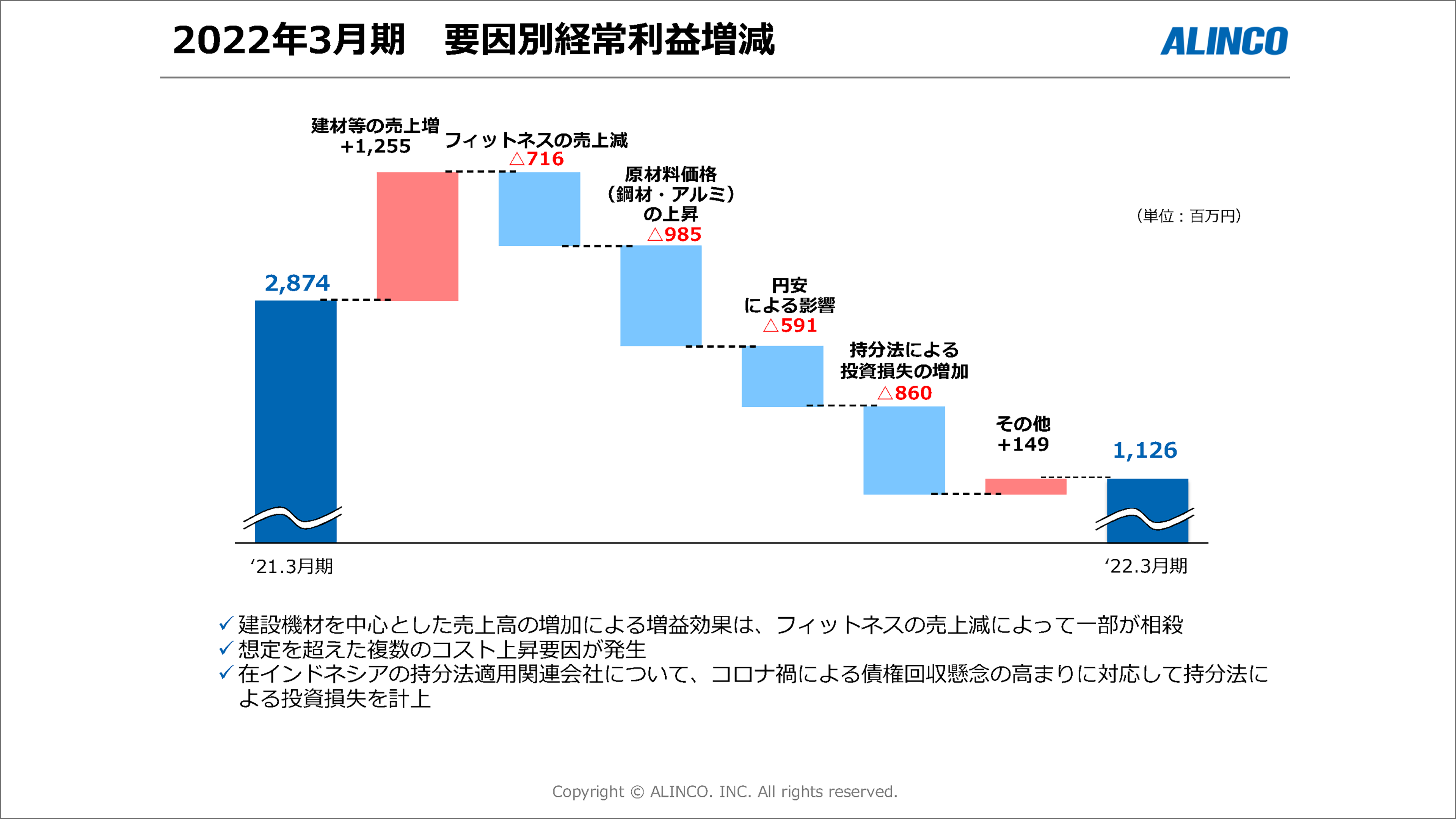

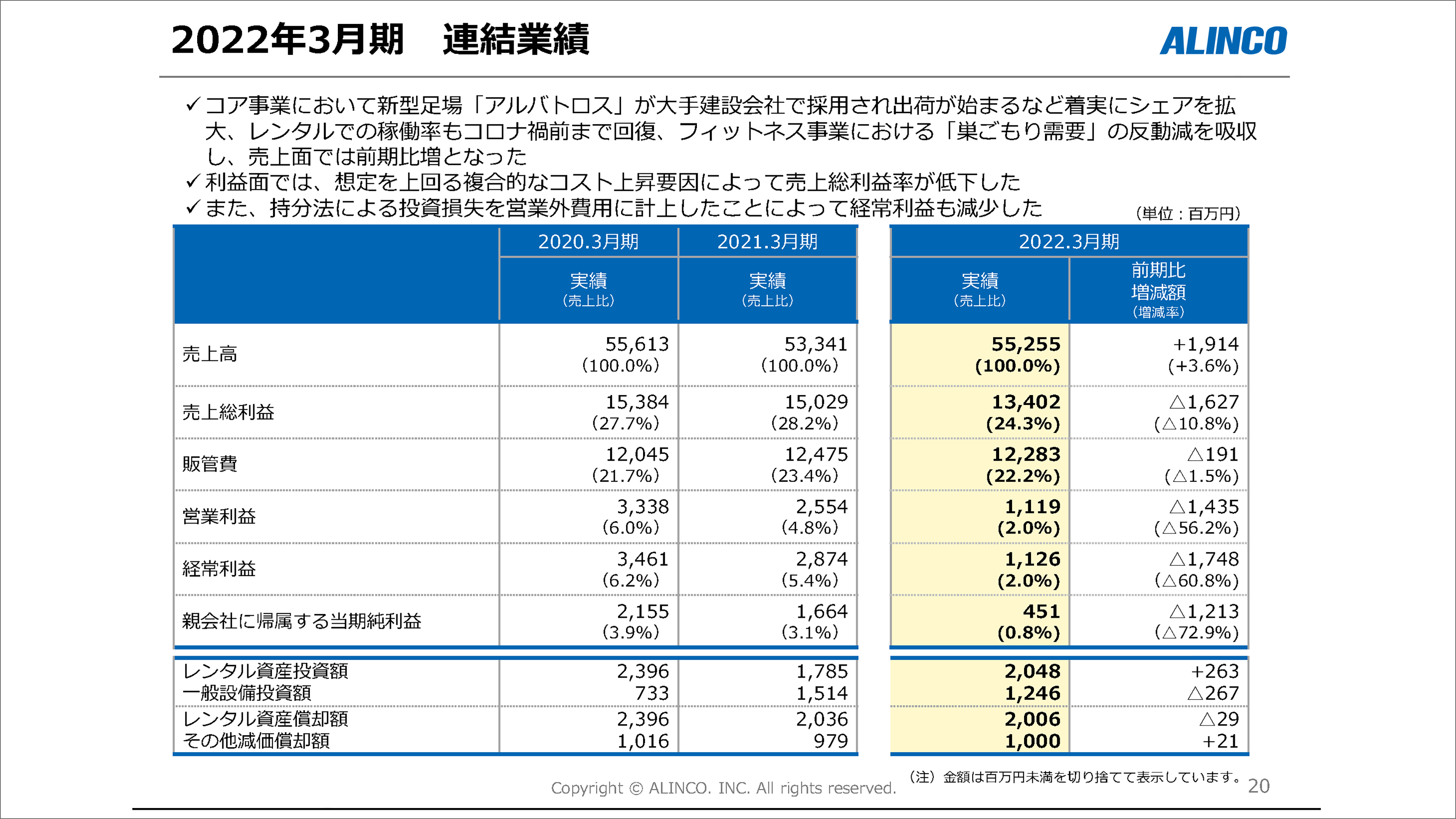

前期は素材価格の高騰と為替の円安、加えて持分法投資損失を8億円強計上したので、利益については経常利益11億2,600万円と、前々期に比べて60%ほどダウンしたというのが実態でした。

今期につきましては持分法投資損失がなくなるというところ、加えて素材価格の高騰に対しては価格改定で何とか利益率を回復しようという計画を立てていて、経常利益で16億6,000万円、前期対比で約47%の増加、これに向かって今、進んでいます。

ただ、上半期と下半期というふうに分けて考えると、価格改定が実りつつあるのが下期から、ですから収益の出方、経常利益の回復度合いについては下期に偏重する計画を立てていて、上期で約17%増、下期で83%増という計画になっています。

Q26 業績回復のカギ「価格改定」は進むのか?

当社の経営方針「ニッチマーケットでトップ企業に」についてご説明しましたが、なぜトップ企業を目指すのか、というところにヒントがあります。

トップ企業になれば業績の変動を避けることができます。仮に世間一般の経済環境が悪くなったとしても、最後まで生き延びられる企業は、トップ企業なのです。

そしてトップ企業にはいろいろな情報が集まってくる、その情報によって他社よりも早く、世の中にない製品を開発することができる。これが利益につながっていくというところもありますし、もうひとつ重要なポイントは、価格については「主導権を持つことができる」。実際に当社は価格についてはある程度、主導権を持たせていただいているような状況にあるというところが、今期の業績回復の柱になっています。

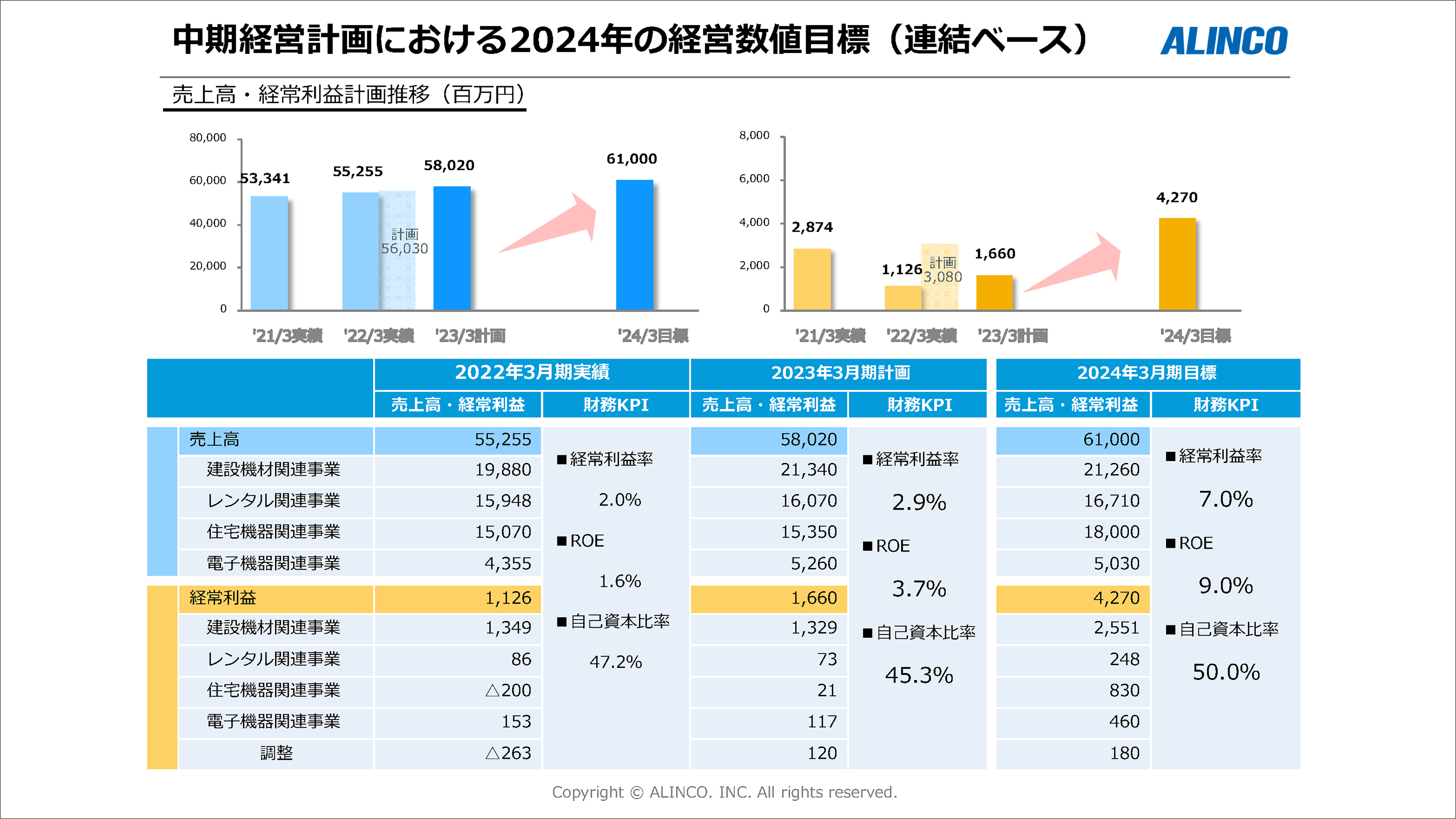

Q27 2年目を迎えた中期経営計画の「手応え」は?

売上高についてはほぼ計画通り、最終年度610億円の目標に対して、今期の計画が580億円、前期の実績が552億円ですので順調に進捗しています。

利益面については素材価格の高騰、為替の円安等々によって計画を大きく下回っています。前期は経常利益で約30億円を計画していましたが、11億円という結果に終わりました。最終終年度の42億7,000万円に向けては、今取り組んでいる価格改定等々がどうしても必要になってきますので、これを進めていきたいと考えているところです。

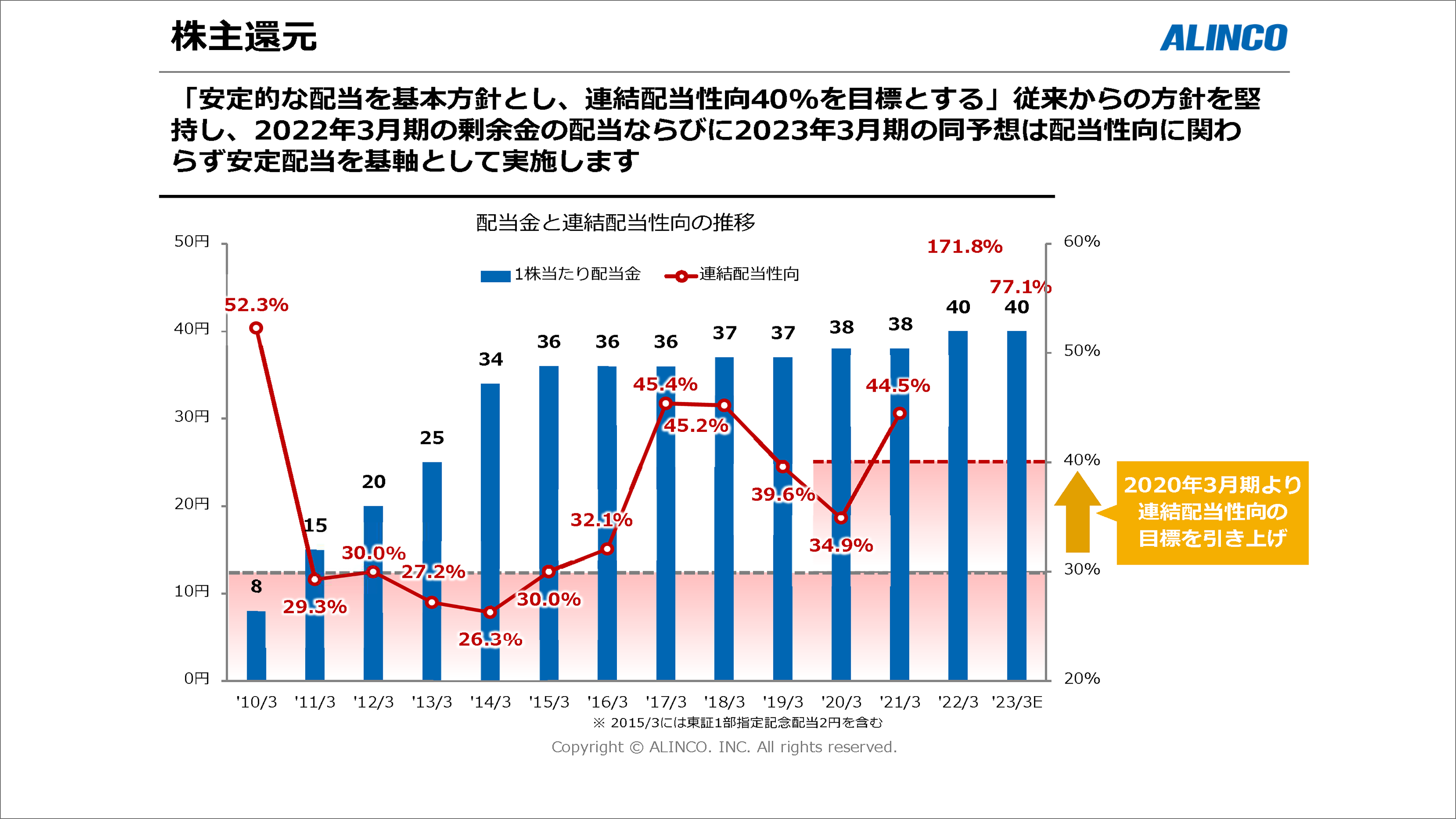

Q28 株主還元について。配当性向40%は維持?

配当に対する基本的な考え方、もちろん配当性向も含めてですが、まずは「安定した配当を継続すること、できれば増配を」というのが当社の意向です。

指標とするところは配当性向40%ですが、ここにはこだわらず、例えば、前期実績は年間40円でしたけれども、配当性向としては170%を超える水準になりますし、今期も年間40円を予定していますが、今の利益計画からすると配当性向77%となります。この40円という配当額を下回らずに継続させたいと考えています。

Q29 ESG対応などプライム上場企業としての矜持を聞きたい

今年4月4日から当社は東証1部からプライム市場に移行しました。上場維持基準をすべてクリアしていますが、今後も達成しなければならないハードルが高くなったという印象ですし、充足していくべき経営課題については従来以上に対応を強化する必要があると考えています。

SDGSであったりESGであったり、あるいはガバナンスについて、より高い水準が求められているのがプライム企業です。今後は業績にも加えて、そうした対応にも注力していきます。

例えばESGに関して炭素の排出量についての施策が強化されつつありますが、当社では、兵庫工場をはじめ関西の高圧電力を使用する主要拠点については100%再生可能エネルギーに切り替え済みです。今後も引き続き効率化を進めるなどして対応を強化していきます。

Q30 最後に「投資家へのメッセージ」をお願いします

素材価格の高騰、為替の円安等々が続いていますが、当社は従来から推進している事業拡大に向けての施策、要は、将来への投資を着実に実施することによって利益につなげていくという施策は継続していきたいと思いますし、目先の中期経営計画、これは是非とも修正することなく達成したいと考えているところです。引き続き投資家の皆様にはご支援ご鞭撻を賜れればと思いますので、どうぞよろしくお願いいたします。